الگوی کنج صعودی

کنج ها الگوهای پیشرفته فارکس هستند که با مجموعه ای از حرکات قیمتی که با خطوط روند همگرا محدود می شوند کاربرد دارند. الگوهای کنج بسته به جهت حرکت می توانند صعودی یا نزولی باشند و به دلیل داشتن تاریخچه خوب به عنوان سیگنال های انعکاس روند در میان معامله گران فارکس محبوبیت زیادی دارند.

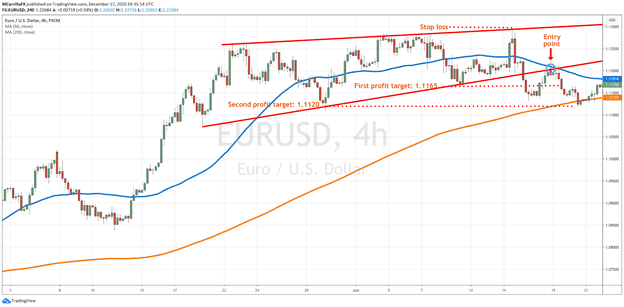

الگوی کنج صعودی زمانی شکل می گیرد که روند بین دو خط موازی که کمی همگرا هستند حرکت کند. این الگو از مجموعه ای از قله ها و دره های بلند تشکیل شده است.

سیگنال ورود زمانی ظاهر می شود که قیمت زیر خط پایینی الگوی کنج صعودی قرار گیرد و شمعی نزدیک به سطح شکست ایجاد کند. برای تایید این الگو، قیمت باید مجدداً به حمایتی که قبلاً شکسته شده و اکنون به مقاومت تبدیل شده است، برسد.

نقطه ورود در سطح تأیید این الگو قرار داده می شود. استاپ لاس معمولاً در بالاترین نقطه قبل از شکست اعمال می شود. الگوی کنج صعودی، بسته به قدرت شکست، می تواند حد سود بیشتری داشته باشد. برای تعیین حد سود، می توانید هر سطح حمایتی را هنگام تشکیل الگو انتخاب کنید.

الگوی کنج نزولی

الگوی کنج نزولی برعکس کنج صعودی است. این الگو زمانی رخ می دهد که روند نزولی بین دو خط نیمه موازی حرکت کند. الگوی کنج نزولی توالی دره ها و قله های پایین است که در آن ابتدا فروشندگان سلطه را در دست دارند.

سیگنال ورود زمانی دیده می شود که قیمت بالای بلندترین خط الگوی کنج نزولی شکسته شود و فضای بالای آن خط را ببندد. سپس قیمت باید مقاومت قبلی شکسته شده که اکنون به حمایت تبدیل شده است را مجدداً تجربه کند. رسیدن به این سطح تاییدی بر تکمیل ساختار الگوی کنج نزولی خواهد بود.

نقطه ورود در سطح تأیید گذاشته می شود. استاپ لاس معمولاً در پایین ترین سطح قبل از شکست قرار می گیرد.

الگوی کنج نزولی، بسته به قدرت شکست، می تواند چندین سطح احتمالی سود داشته باشد. برای تعیین حد سود، می توانید هر سطح مقاومتی را هنگام تشکیل الگو انتخاب کنید.

روش تشخیص و بررسی الگوهای نمودار فارکس در معاملات

الگوهای نمودار فارکس انعکاس اتفاقات واقعی بازار در قالب نمودار هستند. این الگوها به تشخیص حرکات احتمالی قیمت و همچنین سوددهی معاملات کمک می کنند. الگوهای نمودار بیانگر شرایط تکنیکال یا فنی بازار در زمان واقعی هستند و به شما نشان می دهند که در حال حاضر در بازار چه شرایطی حکمفرما است.

به عنوان معامله گر، به طور قطعی نمی دانیم که در آینده چه اتفاقی رخ خواهد داد؛ اما همیشه باید به دنبال علائم مثبتی باشیم که اگر آنها را در یک راستا قرار دهیم بتوانیم با اطمینان خاطر بیشتری به معاملات بپردازیم و با اعتماد به نفس نسبی موقعیت ها را باز و بسته کنیم. هدف الگوهای نمودار این است که، از نظر آماری، قیمت ها ساختارهایی به وجود می آورند و این ساختارها واکنش های بازار را پیش بینی می کنند که این واکنش ها در قالب الگوهای نمودار برای ما قابل رویت است. به عبارت دیگر، این الگوها علائم مثبت مورد نیاز را به ما نشان می دهند.

ناگفته نماند، اگر روشهای تحلیل دیگری مانند تحلیل حجم (فقط گاهی اوقات در فارکس امکان پذیر است)، بررسی نسبت ریسک به ریوارد و تحلیل بنیادی را اعمال نکنیم، نحوه تشخیص و بررسی الگوهای نمودار فارکس ناقص می ماند؛ زیرا این تحلیل ها مکمل همدیگر هستند.

اولین گام برای معامله بر اساس الگوهای نمودار، شناسایی ساختار قیمت است که با تمام شرایط لازم برای الگو مطابقت داشته باشد. خودتان را گول نزنید و سعی نکنید بر اساس ساختار مشابه وارد معاملات شوید چراکه اگر این کار را بکنید بازار به شما رحم نخواهد کرد و متحمل ضرر خواهید شد. یک الگوی نمودار خوب خود به خود برای شما نمایان می شود؛ لازم نیست با تلاش زیاد دنبال آن بگردید.

پس از تشخیص الگو در نمودار، باید در نظر بگیرید که می خواهید چند درصد از سرمایه خود را ریسک کنید و سود احتمالی شما چقدر خواهد بود. کارشناسان بازار فارکس نسبت ریسک به ریوارد 1 به 3 را توصیه می کنند؛ این بدان معناست که اگر معامله سودده باشد، به ازای هر پیپی که ریسک می کنید، باید سه پیپ سود داشته باشید.

اکنون که برنامه معاملاتی خود را طراحی کرده اید، لطفاً شرایط گسترده بازار، حجم معاملاتی جفت ارزها و جنبه های متفاوتی که می توانند بر معاملات شما تأثیر بگذارند را بررسی کنید. عواملی مانند رویدادهای اقتصادی بسیار مهم، عوامل بنیادی بازار و یا سطوح مقاومت و حمایت بسیار قوی در مسیر الگو می توانند بر معاملات شما تاثیر بسزایی بگذارند.

در آخر، از برنامه معاملاتی خود پیروی کنید. برای تحلیل خودتان احترام قائل باشید و حد سود و ضرر خود را به خوبی اعمال کنید. پس از رسیدن به اهداف خود می توانید تحقیق بیشتری انجام دهید و همیشه خود را با هرگونه تغییر در شرایط بازار وفق دهید. سعی کنید سود بیشتری کسب کنید و ضررهایتان را کاهش دهید.

مزایا و معایب الگوهای نمودار فارکس

همانطور که می دانید دانش درباره معاملات فارکس و بازارهای سرمایه گذاری علم خاص و دقیقی به شمار نمی آید. با در نظر گرفتن این واقعیت، باید درک کنیم که هیچ استراتژی نمی تواند به طور قطعی سودده بودن معاملات را تضمین کند. مانند بسیاری از جنبه های دیگر زندگی، این الگوها و ساختارهای پرطرفدار مزایا و معایب خاص خود را دارند.

مزایا

- الگوهای نمودار با استفاده از آمار عملکرد جفت ارز را در آینده نزدیک پیش بینی می کنند.

- الگوهای نمودار برنامه معاملاتی کاملی را ارائه می دهند که شامل قیمت ورود به معامله، حد سود و حد ضرر است.

- برای تأیید الگو می توانید روش های دیگری را اعمال کنید و الگو همچنان باید بدون تغییر باقی بماند.

- یادگیری و درک نحوه بررسی این الگوها آسان است.

معایب

- زمان لازم برای شکل گیری این الگوها زیاد است.

- اکثر الگوهای نمودار در بیش از دو بازه زمانی مختلف عمل نمی کنند.

- دیدگاه فردی می تواند نقش اصلی را در محل تشکیل و تشخیص این الگوها ایفا کند.

- این الگوها می توانند سیگنال های کاذب بدهند.

کلام آخر

آیا باید در معاملات خود از الگوهای نمودار استفاده کنید؟ پاسخ این سوال به روش مناسب و سازگار با سبک معاملاتی شما بستگی دارد. نکته خوب در مورد الگوهای نمودار این است که ساختارهای مختلف با نیازها و سبک های معاملاتی متفاوت سازگاری دارند.

قبل از اینکه این الگوها را در حساب واقعی خودتان به کار ببرید، آنها را در حساب دمو آزمایش کنید تا بتوانید فرصت ها، سازگاری ها و مشکلات مربوط به آنها را شناسایی کنید.

با پیروی کردن از الگوهای شمعی ترکیبی در بازه های زمانی بلند مدت مانند نمودار ساعتی، و همچنین دورنمایی کردن نمودار، می توان دقت معاملات را افزایش داد و معاملات پرسود را گلچین کرد. یافتن معاملاتی که دقیقاً در سطوح حمایت یا مقاومت از پیش تعیین شده قرار بگیرند بسیار دشوار است؛ به همین دلیل استفاده از ساختارهای شمعی ترکیبی برای تعیین مکان دقیق سطوح حمایت و مقاومت می تواند روش معاملاتی ثمربخشی باشد.

به خاطر داشته باشید برای ارزیابی عملکرد الگوهای معاملاتی در جفت ارزها و بازه های زمانی متفاوت به تحقیق بیشتری نیاز دارید. به یاد داشته باشید که بازارها با هم تفاوت دارند و همه بازه های زمانی برابر نیستند. بسیاری از معامله گران با تجربه و متخصص فقط در بازه های زمانی طولانی مدت از الگوهای نمودار استفاده می کنند.