الگوی تقاطع طلایی: تعریف و چگونگی تشخیص آن در هنگام معامله

«الگوی تقاطع طلایی» اصطلاحی است که اغلب در نشست های معاملاتی ذکر می شود، زیرا در تشخیص تغییرات در روند مفید است و در عین حال استفاده از آن بسیار آسان است. این مقاله مفهوم الگوی تقاطع طلایی و نحوه تشخیص آن را توضیح می دهد و به بررسی اندیکاتورهای مکمل برای استفاده در کنار میانگین های متحرک ساده (SMA) در هنگام تحلیل روندهای در حال تغییر می پردازد.

الگوی تقاطع طلایی چیست؟

الگوی تقاطع طلایی زمانی رخ می دهد که میانگین متحرک ساده SMA-50 از بالای میانگین متحرک ساده SMA-200 عبور کند. الگوی طلایی زمانیکه روند کوتاه مدت قیمت صعودی است، با پتانسیل تبدیل شدن به یک روند بلندمدت جدید (روند صعودی)، زمینه صعودی برای بازار فراهم می کند.

اگر، برای مثال، از نمودار روزانه استفاده می کنید، میانگین متحرک ساده SMA-50 میانگین حسابی سطوح بسته شدن قیمت در 50 دوره یا روز گذشته است.. بنابراین، میانگین متحرک ساده SMA-50، نسبت به میانگین متحرک ساده SMA-200، که میانگین 200 قیمت بسته شدن اخیر را نشان می دهد و تمایل به ایجاد یک خط صاف تر دارد و نسبت به قیمت های اخیر کمتر از میانگین متحرک ساده SMA-50 واکنش نشان می دهد، به نوسانات قیمت اخیر واکنش بیشتری نشان می دهد.

نحوه محاسبه میانگین متحرک ساده را در مقاله ما باعنوان « توضیح میانگین متحرک برای معامله گران» بیاموزید.

چگونگی تشخیص الگوی تقاطع طلایی

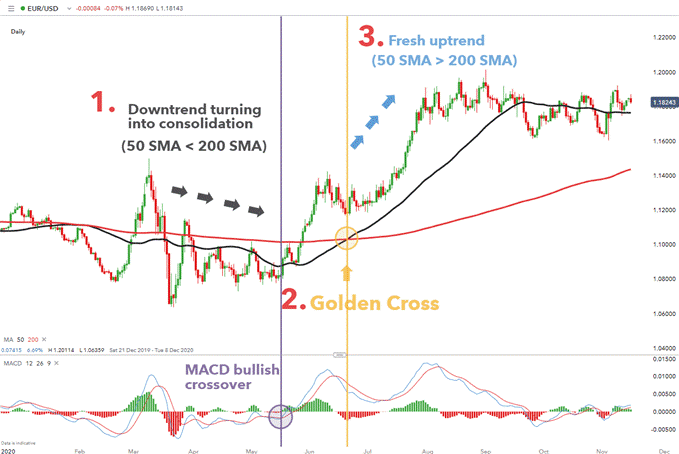

سه مرحله اصلی برای تشکیل الگوی تقاطع طلایی وجود دارد:

1. مرحله مقدماتی: پرایس اکشن تثبیت می شود یا در برخی موارد، پس از نزول روند برای مدت زمان قابل توجهی، به شدت صعود دارد. این موضوع سرنخ اولیه را در مورد این که روند نزولی ممکن است شروع به از دست دادن روند کند و حتی می تواند منجر به بازگشت روند نهایی شود، ارائه می دهد. میانگین متحرک ساده SMA-50 در این مرحله در پایین میانگین متحرک ساده SMA-200 باقی می ماند.

2. الگوی تقاطع طلایی: این دقیقا لحظه ای است که میانگین متحرک ساده SMA-50 از بالای میانگین متحرک ساده SMA-200 عبور می کند و زمینه ای صعودی را به نام الگوی تقاطع طلایی فراهم می کند. الگوی تقاطع طلایی اغلب به عنوان محرکی برای جستجوی ورودی های بازار تفسیر می شود.

3. تداوم روند صعودی: پس از مشاهده الگوی تقاطع طلایی، پرایس اکشن صعود دارد و اغلب یک روند جدید (روند صعودی) ایجاد می کند. در حالت ایده آل، در این مرحله می توانید مشاهده کنید که میانگین متحرک ساده SMA-50 کوتاه تر به عنوان حمایت پویا برای پرایس اکشن عمل می کند و قیمت برای مدتی بالای میانگین متحرک ساده SMA-50 به معامله ادامه می دهد.

میانگین متحرک ساده به عنوان یک اندیکاتور تاخیری

میانگین متحرک ساده به دلیل ماهیت خود یک اندیکاتور تاخیری است، به این معنی که برای کمک در هنگام تحلیل شرایط فعلی بازار، بر پرایس اکشن گذشته متکی است. میانگین متحرک ساده (SMA) ذاتا دارای یک دوره تاخیر است، در نتیجه آن، سیگنال مدتی پس از انجام حرکت تولید می شود.

در حالی که برخی ممکن است این سیگنال تاخیری را به عنوان یک فرصت از دست رفته تلقی کنند، برخی دیگر ممکن است آن را ارزشمند بدانند چرا که ممکن است سطح بیشتری از اطمینان را در مورد اینکه روند واقعا تغییر کرده است و ما صرفا شاهد یک اصلاح کوتاه مدت نیستیم، ایجاد کند. معامله گران کوتاه مدت مانند اسکالپرها و معامله گران روزانه که به دنبال سرمایه گذاری بر روی حرکات کوچک تر هستند، می توانند با کاهش میانگین های متحرک کوتاه مدت و بلندمدت در هنگام تنظیم معیارهای ورودی، اندیکاتور را واکنش پذیرتر کنند.

میانگین متحرک نمایی EMA) ( به پرایس اکشن های اخیر اهمیت بیشتری می دهد، که منجر به میانگین متحرک (MA) واکنش پذیرتر می شود. تفاوت بین SMA و EMA را بیاموزید.

علاوه بر این، تعدادی اندیکاتور تکنیکال وجود دارد که می توان، در هنگام تحلیل بازگشت روند در حال توسعه، از آنها در کنار میانگین متحرک ساده (SMA) استفاده کرد که در زیر بررسی می شوند.

اندیکاتورهای مفید برای استفاده با میانگین های متحرک ساده (SMA)

برای اینکه یک روند توسعه یابد، ابتدا یک بازار باید از رنج موجود یا حالت تثبیت خارج شود. این را می توان صرفا از منظر پرایس اکشن (مشاهده شکست قیمت در بالای سطح مقاومت یا پایین سطح حمایت) یا از طریق استفاده از یک اندیکاتور تحلیل کرد.

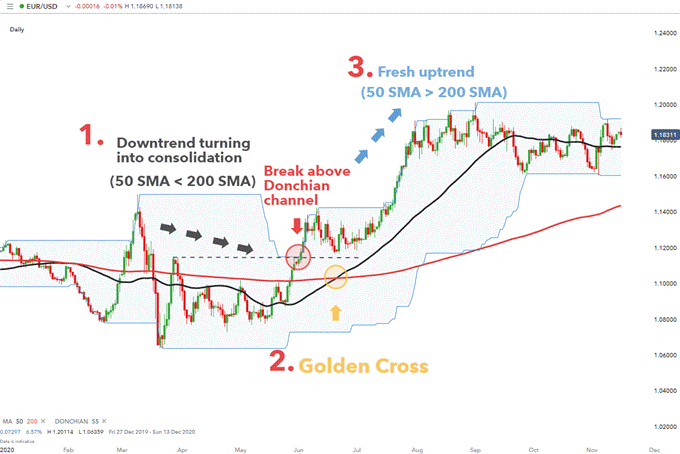

• کانال دانچین: اندیکاتور کانال دانچین، سقف و کف را برای یک دوره زمانی مشخص می کند و این سطوح را در نمودار به جلو می برد تا سطوح مهمی را که حاوی پرایس اکشن هستند بهتر به تصویر بکشد. یک شکست در بالا یا پایین این سطوح با روند پایدار می تواند نشان دهنده شروع یک روند بلندمدت باشد.

نمودار زیر، یک شکست در بالای اندیکاتور کانال دانچین را با حرکت مداوم (دایره قرمز) به تصویر می کشد که نشان می دهد ممکن است روند جدیدی در حال ظهور باشد.

از آنجایی که الگوی تقاطع طلایی به دنبال تشخیص بازگشت روند صعودی است، پس از خروج بازار از دوره تثبیت، استفاده از اندیکاتورهای پیرو روند منطقی است.

• اندیکاتور :MACD اندیکاتور MACD یک ابزار تکنیکال است که میانگین قیمت را در یک دوره زمانی مشخص می کند. اثر هموارسازی که این اندیکاتور روی نمودارهای قیمت دارد به ارائه نشانه واضح تری در مورد جهت حرکت جفت ارز کمک می کند.

در زیر مشاهده می کنید که اندیکاتور MACD در واقع اولین نشانه از یک روند صعودی بالقوه جدید را با اندیکاتور MACD صعودی متقاطع (دایره بنفش) ارائه می دهد. این امر، پایه اولیه روند صعودی را فراهم می کند که بعدا توسط الگوی تقاطع طلایی تقویت می شود که حمایت بیشتری برای روند صعودی فراهم می کند.