آشنایی با چگونگی استفاده از سطوح معاملاتی

سطوح معاملاتی شاید فراگیر ترین عناصر تجزیه و تحلیل باشند که تقریباً برای هر نوع سیستم معاملاتی قابل استفاده هستند. شاید شما با پرایس اکشن (حرکات قیمتی)، نمودار شمعی (کندل استیک)، تقاطع های میانگین متحرک یا طیف وسیعی از شاخص های دیگر معامله کنید ولی همیشه و در همه روش ها به سطوح معاملاتی نیاز دارید. اما بهترین بخش اینجاست که یک تریدر می تواند بدون هیچگونه دانشی از انواع تجزیه و تحلیل یا اندیکاتورهای های مختلف همچنان در سطوح حمایت یا مقاومت با موفقیت معامله کند. این مقاله به چنین سیگنال های معاملاتی اختصاص داده شده است. توجه داشته باشید که این استراتژی مناسب بازه های زمانی M1 (یک دقیقه ای) تا MN (یک ماهه)، بازار فارکس، سهام و بازارهای آتی است.

سیگنال خرید در سطوح معاملاتی

برای دیدن چنین سیگنالی، نمودار نیاز به سطح حمایت دارد. اگر این سطح قبلاً سطح مقاومت بوده، سوددهی بهتری خواهد داشت. به نظر من، سطوح معکوس (سطوحی که زمانی هم مقاومت و هم حمایت بوده اند) بهتر از سایر سطوح عمل می کنند. همچنین، اگر در چنین سطوح حمایتی معامله می کنید، می توانید از تجزیه و تحلیل جداگانه روندها صرف نظر کنید زیرا جهت قیمت در صورت تشکیل سطح معکوس حمایتی نشانگر جهت روند نیز می باشد.

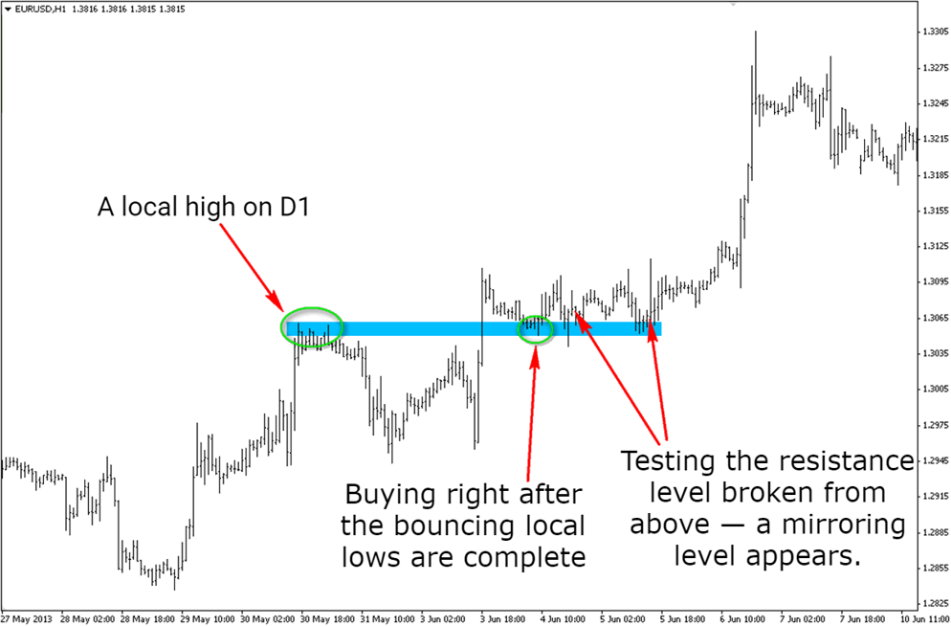

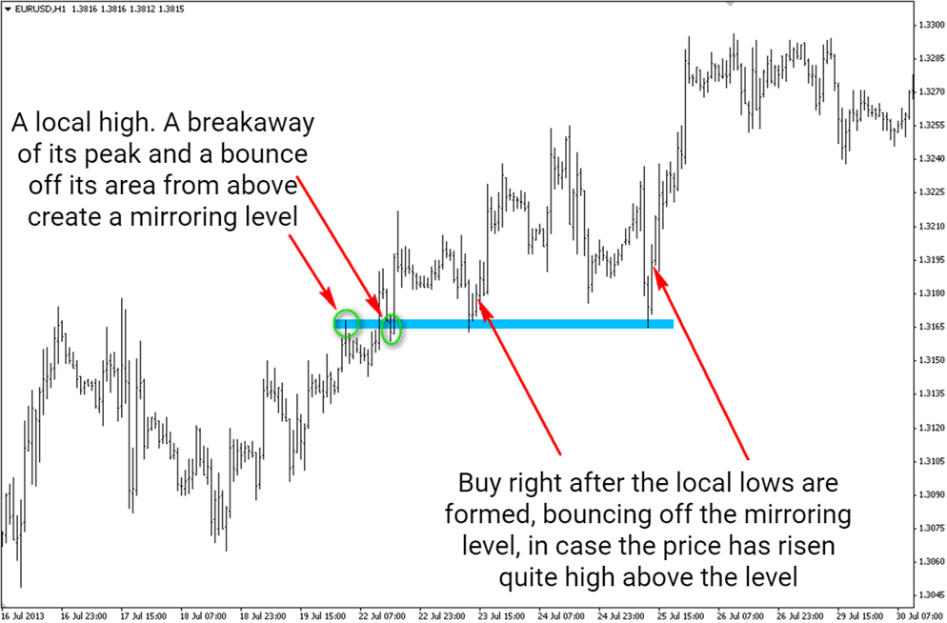

مثال زیر نمونه ای عالی از این استراتژی است. تصور کنید که روی بازه زمانی H1 (یک ساعته) کار می کنید. شما دو بازه زمانی بالاتر می روید و می بینید که یک سطح بالا در بازه زمانی D1 (یک روزه) وجود دارد. در بازه زمانی H1، این علامت به احتمال زیاد به عنوان یک سطح مقاومت عمل می کند. سپس منتظر بمانید تا قیمت از این نقطه عبور کند و آن را به عنوان سطح حمایتی بشکند. حتی بهتر است اگر در چنین سطحی فعالیتهایی مشاهده شود، برای مثال اولاً جهش و سپس عبور و بعد از آن همین روند را تکرار کند؛ اما از بالا.

اگر واقعاً قصد دارید از بازه H1 سطوح بالا در D1 را پیش بینی کیند، الگوی زیر ممکن است برای شما مفید باشد. برای جلوگیری از پریدن مداوم از نموداری به نمودار دیگر، فقط به دنبال سطوح بالا در H1 باشید که حداقل 48 ساعت قبل شکل گرفته باشند. قله آن سطح مقاومت بازه زمانی ای که دو برابر بیشتر از بازه زمانی کنونی شما است، خواهد بود. نمونه ای از سیگنال خرید در سطوح حمایت / مقاومت:

توجه داشته باشید که چنین سیگنال هایی بسیار نادر ظاهر می شوند، زیرا زمان گذر از یک جهش از سطح حمایت / مقاومت به سطح دیگر بسیار کوتاهتر از آنچه در بالا ذکر شد است. بنابراین، برای اجتناب از انتظار کشیدن برای چنین سیگنال های بی نظیری، از سطوح مقاومت / حمایت وارونه معمولی تر استفاده کنید:

سیگنال فروش در سطوح معاملاتی

برای چنین سیگنالی، شما به شرایط مشابه اما برعکس نیاز دارید:

سطح پایین باید دیده شود؛

سپس قیمت باید از پایین ترین سطح خود عبور کند.

سپس قیمت باید از زیر به همان سطح برسد، از آن بالا برود و در نتیجه سطح وارونه ایجاد کند.

سپس از این سطح جهش کند و در نهایت به ساختار سطح بالا ختم شود.

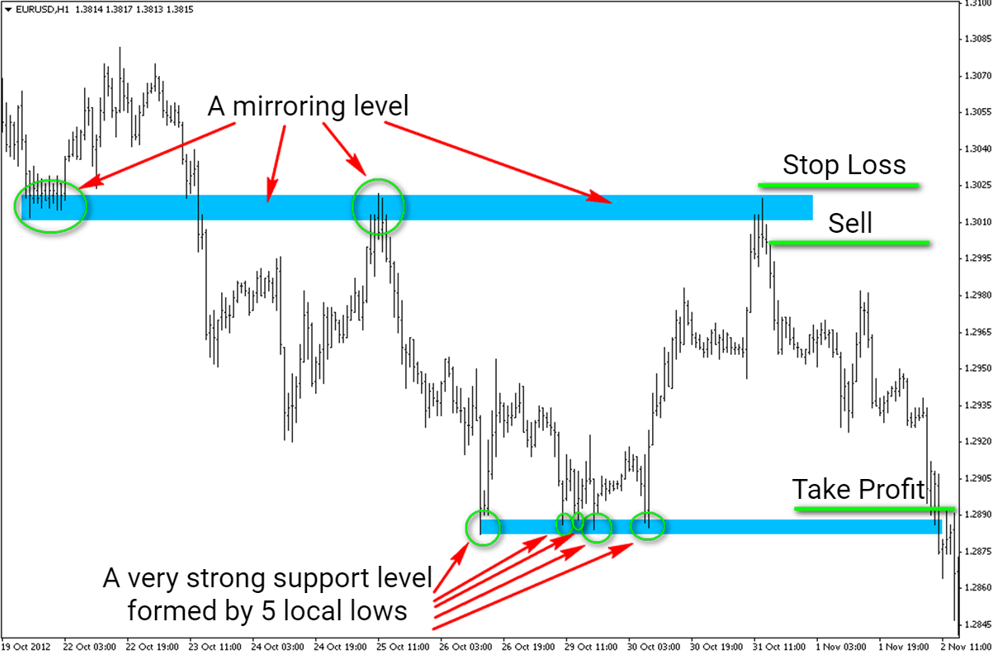

نمونه ای از سیگنال فروش در سطوح معاملاتی:

همانطور که در این مثال می بینید، من روش معاملاتی گسترده ای را نیز مشخص کرده ام. به هر حال، قیمت فقط از سطح وارونه کامل جهش نمی کند، به ویژه هنگامی که حرکت کاملاً قوی است. بنابراین، سعی کنید بلافاصله پس از تبدیل شدن به یک سطح وارونه، معاملات خود را آغاز کنید.

دستورات تعیین حد سود (تیک پرافیت) و حد ضرر (استاپ لاس) در بازار فارکس، بازار سهام و بازارهای آتی

ضررهای خود را چندین تیک دورتر از پایین ترین سطوح (هنگام خرید) یا بالاترین سطوحی (هنگام فروش) که از سطح مقاومت / حمایت بالا می روند، محدود کنید.

با گذاشتن استاپ لاس در دورترین نقاط شکل گرفته هنگامی که قیمت همچنان به هدف نزدیک می شود، موقعیت خود را دنبال کنید. اما موقعیت را طبق میل خود به سطوح برابر منتقل نکنید. منتظر تشکیل دورترین نقطه باشید که با خیال راحت از استاپ لاس شما محافظت کند.

گذاشتن تیک پرافیت قبل از سطوح مقاومت / حمایت موثر خواهد بود که این سطوح می توانند مانع از سودآوری شما شوند. بنابراین، شما باید میزان جذابیت هر سیگنال معاملاتی را به محض ظاهر شدن محاسبه کنید. اگر نسبت سود به زیان احتمالی کمتر از 3 به 1 باشد، به شما توصیه می کنم از چنین موقعیتی دست بردارید.

چنین روشی برای دنبال کردن موقعیت شما بسیار کارآمد است. لات (حجم معامله) را به دو قسمت تقسیم کنید: برای قسمت اول، قیمت تیک پرافیت را تعیین کنید که کمی کوچکتر از اولین سطح قوی حمایت / مقاومت باشد. برای قسمت دوم، یک تیک پرافیت برابر با میزان ریسک خود تعیین کنید. با چنین رویکردی، به محض رسیدن قیمت به هدف اول، موقعیت شما در نقطه بی سود و زیان قرار می گیرد و دیگر نگران ریسک آن نخواهید بود، فقط با آرامش موقعیت خود را دنبال کرده و از فشار بازار دوری کنید. علاوه بر این، این کار تعداد معاملات مثبت در صورت حساب شما را افزایش می دهد و منحنی تراز را هموار می کند؛ که به نوبه خود، شاخص مهمی برای مدیران حساب های سرمایه گذاری پم (PAMM) است. البته این امر سود احتمالی شما را که می توانید با معامله کردن لات کامل بدست آورید کاهش می دهد، اما هرگز نمی دانید قیمت تا کجا پیش می رود و آیا کنترل حسابتان را در دست خواهید داشت یا خیر.

مدیریت سرمایه در سطوح معاملاتی

به نظر من برای این استراتژی مناسب تر است که درصد خاصی از سپرده خود را ریسک کنید. تا زمانی که با نسبت بیش از 3-5 به 1 استاپ لاس / تیک پرافیت معامله نکنید، معاملات لات ممکن است سوددهی نداشته باشد. هرچند، برای برخی از افراد که با لات مشخص وارد بازار می شوند این کار آسان تر به نظر می رسد زیرا آنها با قیمت مشخص معامله می کنند. روش من این است که همیشه طبق بازار وارد معاملات می شوم اما درصد معینی از سپرده خودم را وارد می کنم: فقط آن را در اکسل محاسبه می کنم و به موقع وارد بازار می شوم. جهش های شدیدی که مانع از انجام این کار می شوند ممکن است بعد از اخبار خاصی رخ دهند، اما به هر حال، من با توجه به اخبار به بازار وارد نمی شوم.

نمونه ای از سطوح معاملاتی:

نمونه ای از سطوح معاملاتی:

دلیل خوب بودن این استراتژی سادگی آن است و عنصر اصلی آن قابل اعتماد و اثبات شده می باشد. تنها مشکلی که ممکن است با آن روبرو شوید عدم صبر است. اگر در مورد کاری که انجام می دهید جدی هستید و قبل از ورود به معاملات، تجزیه و تحلیل می کنید، این روش به مرور زمان ثمربخش می شود.