الگوهای کندل استیک برای معاملات وابسته به تحلیل تکنیکال ابزار مهمی به شمار می آیند. یاد گرفتن تشخیص این الگوها به معامله گران اجازه می دهد تا روندهای احتمالی بازار را شناسایی کنند و بر اساس این تحلیل ها تصمیمات معاملاتی خود را بگیرند. الگوهای کندل استیک مختلفی وجود دارند که می توانند حرکت های صعودی یا نزولی قیمت ها را نشان دهند. این مقاله به طور خلاصه به توضیح الگوهای کندل استیک می پردازد و سپس 10 الگوی برتر و ضرروی برای همه معامله گران را معرفی می کند.

الگوی کندل استیک (شمعی) چیست؟

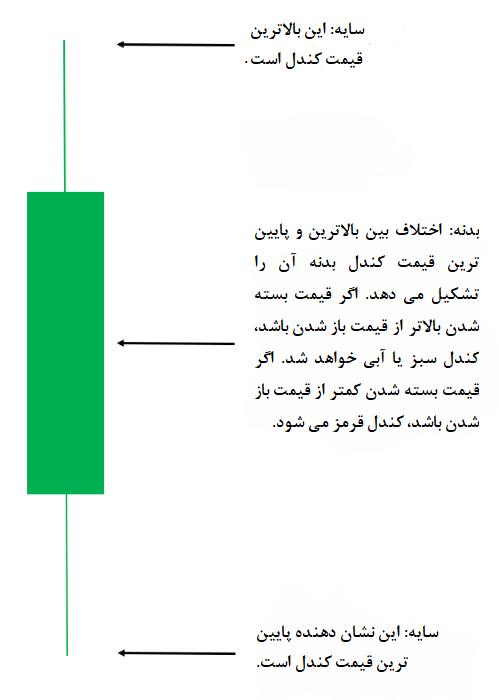

کندل استیک یک میله جداگانه در نمودار است که حرکت قیمت یک دارایی خاص را در یک بازه زمانی معین نشان می دهد. اطلاعاتی که کندل استیک ارائه می دهد شامل قیمت باز شدن، بالاترین قیمت، پایین ترین قیمت و قیمت بسته شدن در آن بازه زمانی است.

الگوهای کندل استیک با بررسی یک یا چند کندل در نمودار به معامله گران وابسته به تحلیل تکنیکال در پیش بینی حرکات آتی و الگوهای قیمتی دارایی های مالی (مانند جفت ارزها، سهام و غیره) کمک می کنند. الگوهای کندل استیک در نمودار این دارایی ها قابل رویت هستند و برای تحلیل بازار مورد استفاده قرار می گیرند. مقالات ما در مورد تشخیص الگوهای کندل استیک آغازی بی نظیر برای یادگیری نحوه شناسایی و تحلیل کندل های نمودار جهت داشتن معاملات سودده است.

الگوهای کندل استیک می توانند صعودی یا نزولی باشند

به منظور تشخیص و اعمال متداول ترین الگوهای کندل استیک در استراتژی های معاملاتی، معامله گران باید بدانند که چگونه این الگوها می توانند بر جهت بازار (روند) تأثیر بگذارند. جدول های زیر دو نوع اصلی حرکت های قیمت که توسط کندل استیک ها مشخص می شوند را خلاصه می کنند. بسیاری از این الگوها در لیست 10 الگوی برتر ما درج شده اند.

الگوهای کندل استیک صعودی:

|

الگوهای کندل استیک |

جهت |

|

الگوی ستاره صبحگاهی |

صعودی (بازگشت روند) |

|

الگوی پوششی صعودی |

صعودی (بازگشت روند) |

|

الگوی دوجی |

صعودی/نزولی (فاقد جهت) |

|

الگوی چکش |

صعودی (بازگشت روند) |

|

الگوی هارامی صعودی |

صعودی (بازگشت روند) |

|

الگوی (کندل) نفوذی |

صعودی (بازگشت روند) |

|

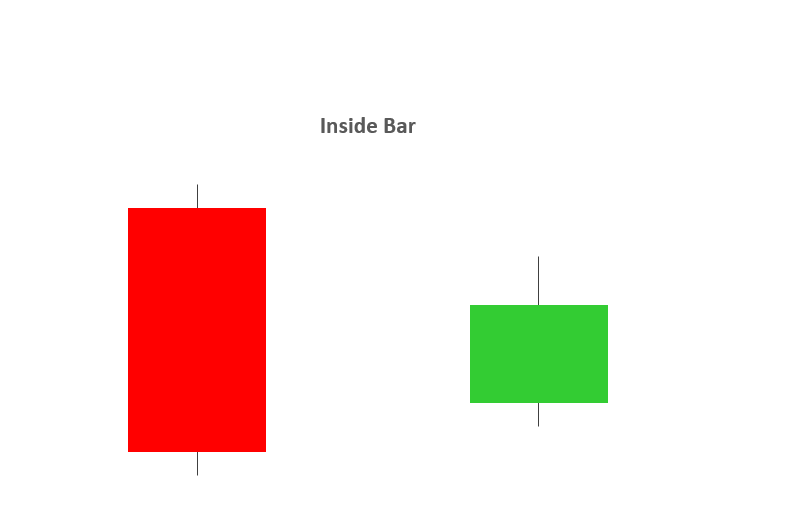

الگوی اینساید بار |

صعودی (ادامه روند) |

|

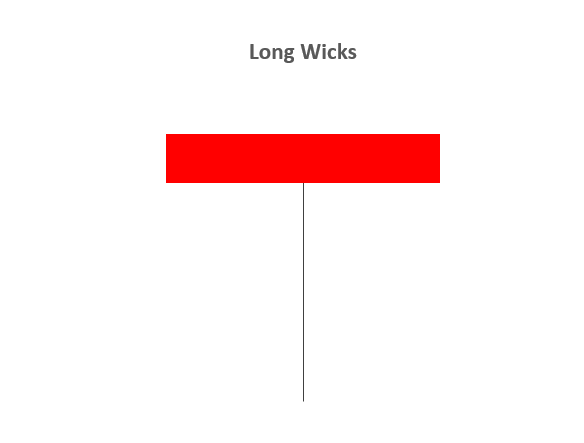

الگوی (کندل) سایه بلند |

صعودی/نزولی (بازگشت روند) |

الگوهای کندل استیک نزولی:

|

الگوهای کندل استیک |

جهت |

|

الگوی ستاره شامگاهی |

نزولی (بازگشت روند) |

|

الگوی پوششی نزولی |

نزولی (بازگشت روند) |

|

الگوی دوجی |

صعودی/نزولی (فاقد جهت) |

|

الگوی هارامی نزولی |

نزولی (بازگشت روند) |

|

الگوی پوشش ابر سیاه |

نزولی (بازگشت روند) |

|

الگوی اینساید بار |

نزولی/صعودی (ادامه روند) |

|

الگوی (کندل) سایه بلند |

نزولی/صعودی (بازگشت روند) |

|

الگوی ستاره دنباله دار |

نزولی (بازگشت روند) |

10 الگوی برتر کندل استیک که هر معامله گر باید بداند

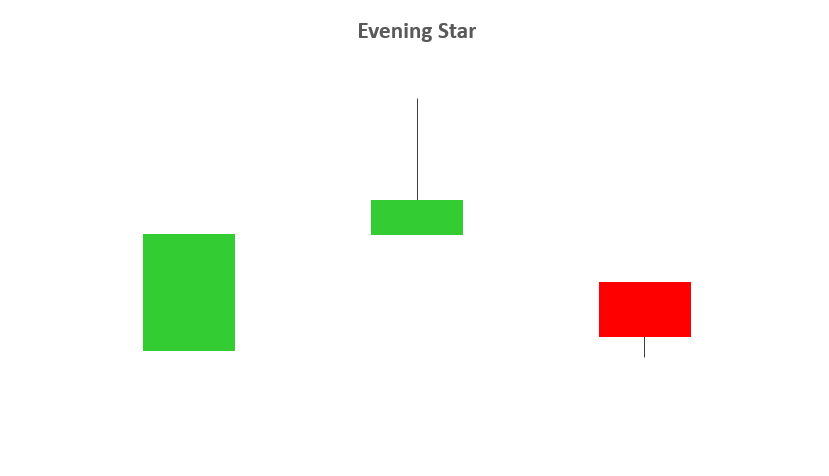

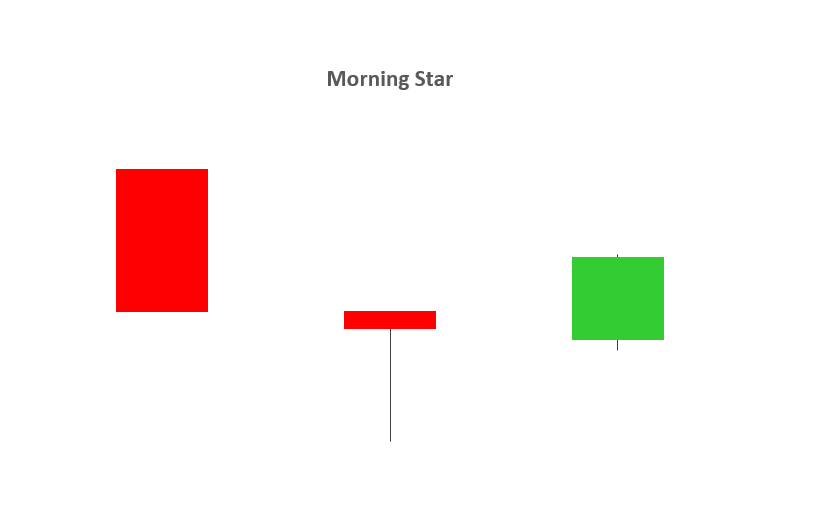

1. الگوهای ستاره شامگاهی و ستاره صبحگاهی (EVENING STAR و MORNING STAR)

- الگوهای کندل استیک ستاره شامگاهی و ستاره صبحگاهی به ترتیب در انتهای روندهای صعودی و نزولی تشکیل می شوند و نشان دهنده بازگشت روند می باشند.

- نام این الگوها از شکل ستاره ای مانند آنها گرفته شده است.

- همانطور که در تصویر زیر می بینید، اولین کندل در جهت روند است و پس از آن یک کندل صعودی یا نزولی با بدنه کوچک قرار دارد. کندل سوم در جهت بازگشت روند تشکیل شده و در حالت ایده آل بالاتر/پایین تر از نیمه کندل اول بسته می شود.

- برای معامله بر اساس این الگو به یک کندل تأیید کننده در جهت بازگشت روند نیاز دارید؛ برای مثال، معامله گران پس از تشکیل الگوی ستاره شامگاهی به یک کندل نزولی نیاز خواهند داشت.

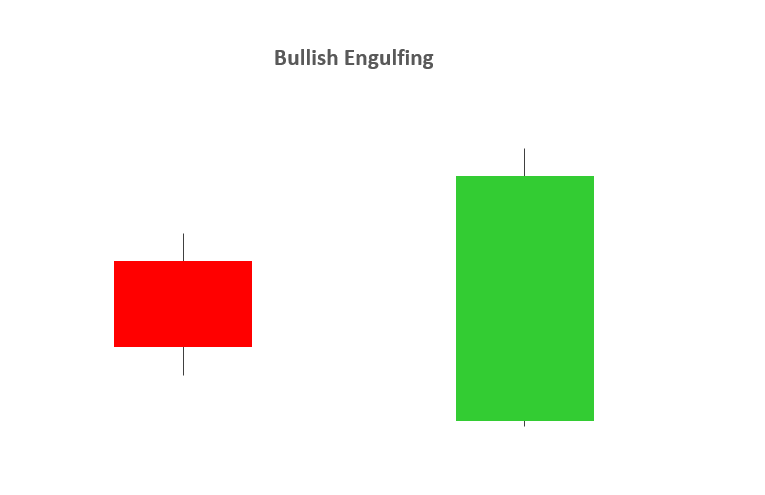

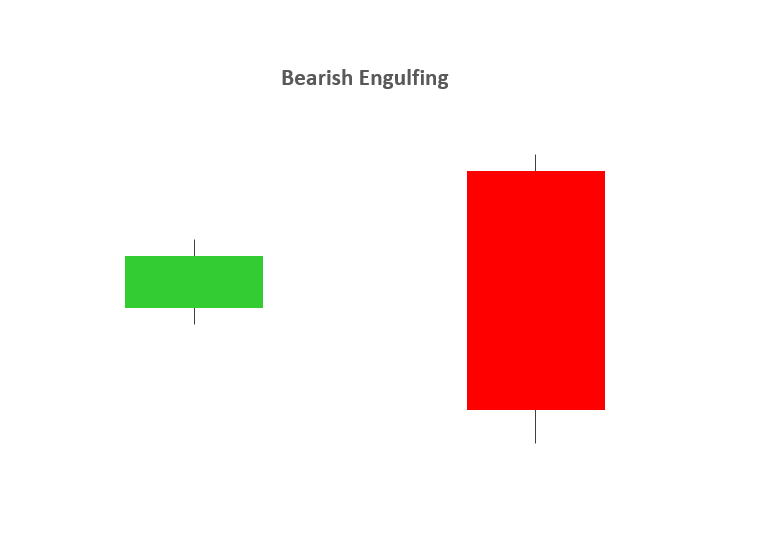

2. الگوهای کندل پوششی صعودی و نزولی (BULLISH & BEARISH ENGULFING)

- الگوی کندل پوششی صعودی یا نزولی می تواند نشان دهنده بازگشت روند باشد.

- الگوی کندل پوششی صعودی نشانگر قدرت خریداران نسبت به فروشندگان است. همانطور که در الگوی زیر می بینید، بدنه سبز (خریداران) به طور کامل کندل اول (فروشندگان) را می پوشاند.

- الگوی کندل پوششی نزولی شامل کندل سبز کوچک (یا صعودی) است که پس از آن یک کندل قرمز بزرگتر (نزولی) قرار می گیرد. کندل قرمز، کندل سبز را کاملا پوشش می دهد.

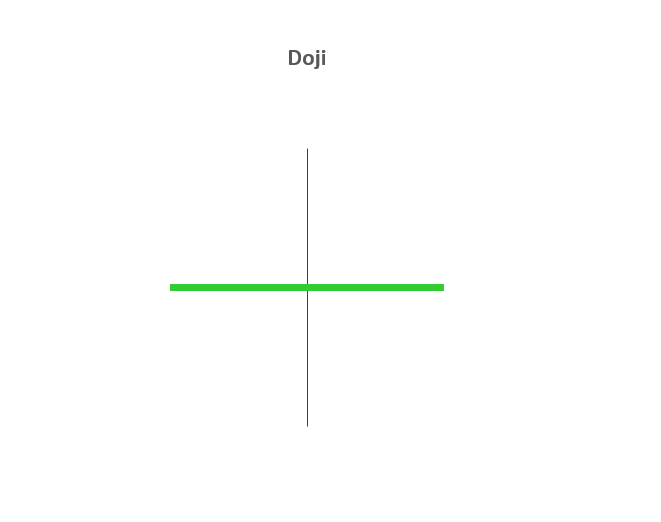

3. الگوی دوجی (DOJI)

- الگوی کندل دوجی نشان دهنده تردید و بلاتکلیفی در بازار است. این الگو می تواند به معنای بازگشت احتمالی روند فعلی یا تثبیت قیمت باشد.

- این الگو ممکن است در اوج روند صعودی، کف روند نزولی یا در وسط روند شکل گیرد.

- الگوی دوجی دارای بدنه بسیار کوچکی است که بین دو سایه بلند (بالایی و پایینی) قرار دارد.

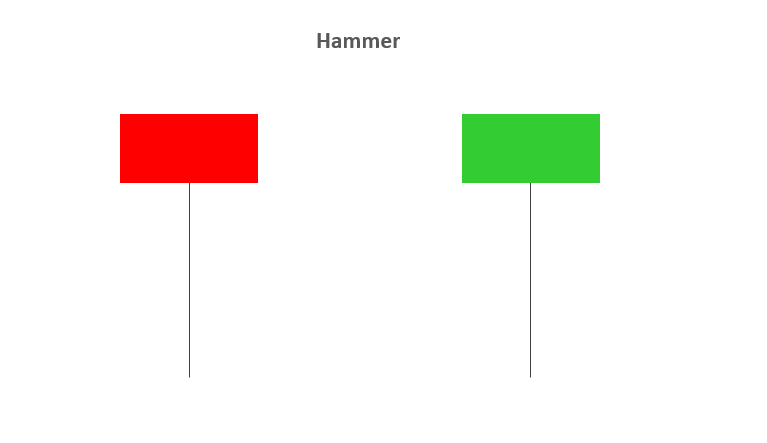

4. الگوی چکش (HAMMER)

- الگوی چکش نشان دهنده بازگشت روند صعودی می باشد که معمولاً در پایین روند نزولی رخ می دهد.

- الگوی چکش شامل یک بدنه کوچک است که در آن قیمت باز شدن، بالاترین نقطه، پایین ترین نقطه و قیمت بسته شدن تقریباً یکسان هستند. در این الگو سایه پایینی بلند در زیر بدنه وجود دارد که تقریبا بیش از دو برابر طول بدنه کندل است. بدنه کندل ممکن است صعودی یا نزولی باشد؛ بدنه صعودی برای سوددهی بیشتر معاملات مطلوب تر است.

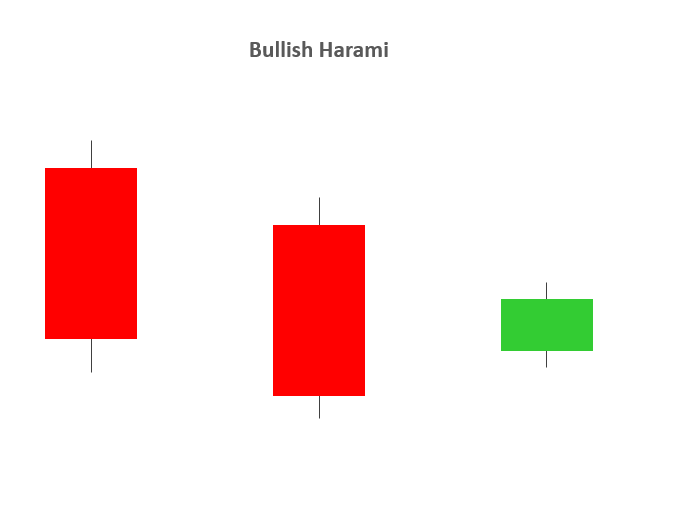

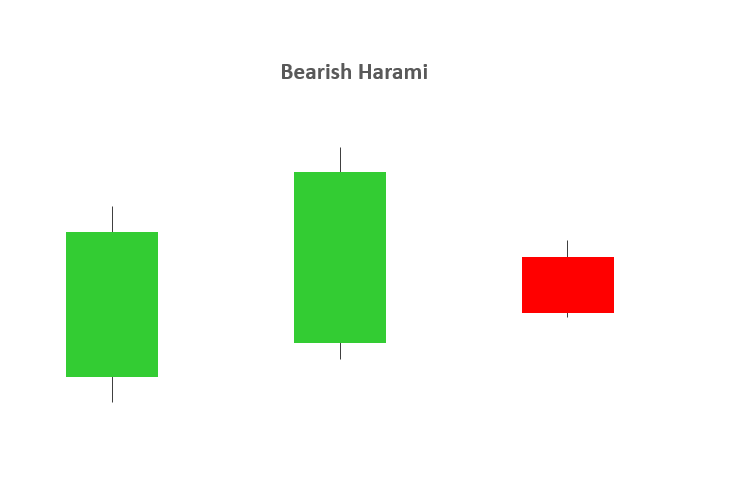

5. الگوی هارامی صعودی و نزولی (BULLISH & BEARISH HARAMI)

- الگوی هارامی صعودی و نزولی نشان دهنده بازگشت روند است.

- کلمه هارامی (HARAMI) در زبان ژاپنی به معنای «باردار» است و به دلیل شباهت ساختار این الگو به زن باردار اینگونه نامگذاری شده است. همانطور که در تصاویر زیر می بینید، کندل دوم الگو باید در داخل بدنه کندل اول باشد. این امر برای الگوی هارامی صعودی و نزولی صدق می کند.

- کندل نزولی قبل از هارامی صعودی و کندل صعودی قبل از هارامی نزولی خواهد بود.

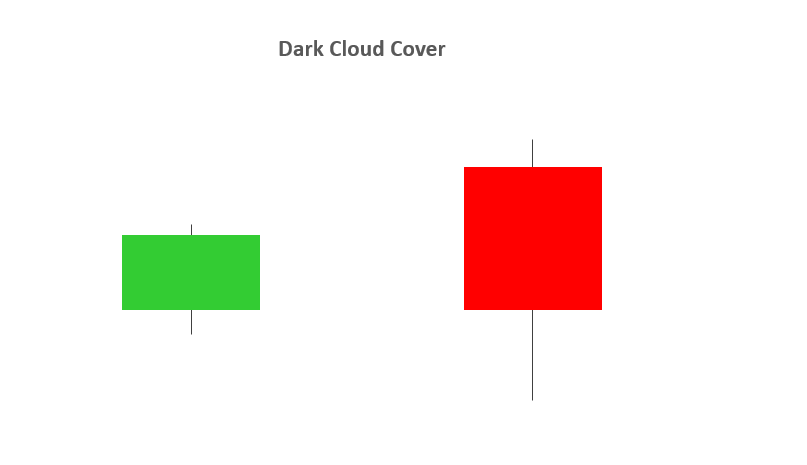

6. الگوی پوشش ابر سیاه (DARK CLOUD COVER)

- الگوی پوشش ابر سیاه، نشان دهنده بازگشت روند (در جهت نزولی) است.

- این الگوی کندل استیک باید در روند صعودی تشکیل شود. همانطور که در تصویر زیر مشاهده می کنید، پس از کندل صعودی یک کندل نزولی ایجاد شده است.

- این کندل نزولی برای تأیید الگوی پوشش ابر سیاه باید معیارهای خاصی داشته باشد:

- قیمت باز شدن باید بالاتر از قیمت بسته شدن روز قبل باشد.

- قیمت بسته شدن باید زیر نقطه وسط کندل صعودی قبلی بسته شود.

- الگوی پوشش ابر سیاه مشابه الگوی کندل پوششی نزولی است. تفاوت بین این دو الگو مربوط به کندل دوم است. در الگوی کندل پوششی نزولی، کندل دوم بالای قیمت بسته شدن کندل اول باز می شود، در حالی که در الگوی پوشش ابر سیاه، کندل دوم بالاتر از قیمت باز شدن کندل اول باز شده و زیر نقطه وسط بدنه کندل اول بسته می شود.

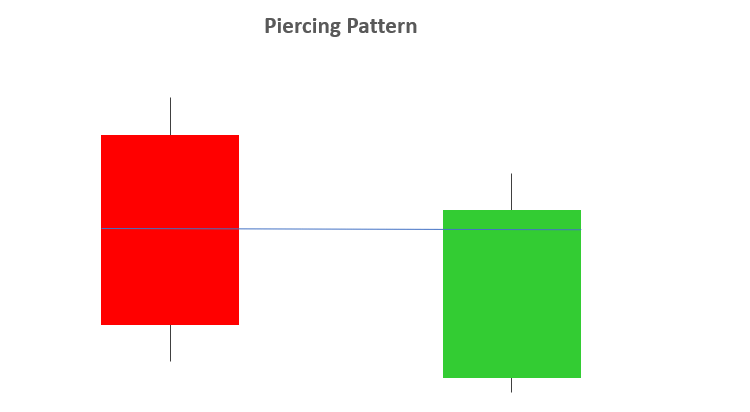

7. الگوی (کندل) نفوذی (PIERCING PATTERN)

- الگوی کندل نفوذی، نشانگر بازگشت روند (در جهت صعودی) است، که در پایان روند نزولی یا در حین بازگشت اصلاحی (پولبک) در روند صعودی، یا در سطح حمایتی تشکیل می شود.

- اجزای تشکیل دهنده این الگو عبارتند از:

- کندل نزولی

- کندل صعودی

- الگوی کندل نفوذی زمانی تشکیل می گردد که یک کندل صعودی (دوم) بالای وسط کندل نزولی (اول) در روند نزولی بسته شود.

- همانطور که در تصویر می بینید، قیمت باز شدن کندل دوم باید زیر قیمت باز شدن کندل قبلی باشد و بالای نقطه وسط همان کندل بسته شود.

- الگوی کندل نفوذی و الگوی پوشش ابر سیاه ویژگی های مشابهی دارند. تفاوت این دو در این است که الگوی کندل نفوذی، همانطور که در بالا ذکر شد، نشان دهنده بازگشت روند در جهت صعودی است، در حالی که الگوی پوشش ابر سیاه نشانگر بازگشت روند در جهت نزولی می باشد.

8. الگوهای اینساید بار (INSIDE BAR)

- الگوی اینساید بار در بازارهای رونددار مورد استفاده قرار می گیرد که در آن بالاترین و پایین ترین قیمت کندل دوم در راستای وسط کندل قبلی یا «میله مادر» (Mother Bar) قرار دارد.

- الگوهای اینساید بار در جهت روند به کار گرفته می شوند؛ به طوری که اگر بازار در روند نزولی باشد، در صورت مشاهده این الگو در نمودار، معامله گر می بایست پوزیشن های فروش خود را ادامه دهد. همین قاعده در روند صعودی نیز اعمال می شود.

- معامله در جهت روند همیشه مشخص نیست زیرا سطوح کلیدی حمایت یا مقاومت می توانند نشان دهنده بازگشت روند باشند. معمولا نقاط ورودی برای معامله گران، بسته به جهت معامله، در بالا یا پایین بالاترین یا پایین ترین قیمت «میله مادر» قرار میگیرند.

- الگوهای اینساید بار شبیه به الگوهای کندل استیک هارامی صعودی یا نزولی می باشند. تفاوت اصلی این است که در الگوهای اینساید بار، بالاترین و پایین ترین قیمت کندل در نظر گرفته شده و بدنه واقعی کندل نادیده گرفته می شود.

9. الگوهای (کندل) سایه بلند (LONG WICKS)

- الگوهای (کندل) سایه بلند معمولا نشان دهنده بازگشت روند هستند.

- الگوهای سایه بلند زمانی تشکیل می شوند که قیمت مورد آزمایش قرار می گیرد و سپس مورد قبول واقع نمی شود.

- شناسایی جهت روند برای مشخص کردن اهمیت الگوی سایه بلند بسیار مهم است.

- تشخیص سطوح کلیدی و عملکرد قیمت اغلب همراه با الگوهای سایه بلند مورد استفاده قرار می گیرند.

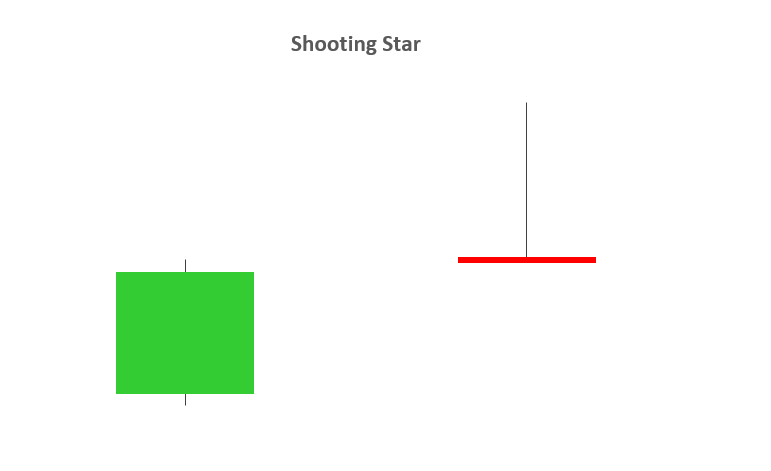

10. الگوی ستاره دنباله دار (SHOOTING STAR)

الگوی ستاره دنباله دار یک کندل نزولی با سایه بالایی بلند، سایه پایینی کوتاه یا بدون سایه پایینی، و بدنه واقعی کوچک نزدیک به پایین ترین قیمت روز است. این الگو پس از روند صعودی تشکیل می شود و می تواند نشان دهنده بازگشت روند به سمت نزولی باشد.

فاصله بین بالاترین قیمت روز و قیمت باز شدن کندل باید بیش از دو برابر بدنه الگوی ستاره دنباله دار باشد. فاصله بین پایین ترین قیمت روز و قیمت بسته شدن باید بسیار کم یا به طور کلی وجود نداشته باشد.