چکیده

قرارداد مابهالتفاوت CFD یک محصول اهرمی است که با واریز حاشیهای (سپرده) کوچک از کل ارزش معامله، امکان دسترسی به بازار را فراهم میکند. قراردادهای CFD به معاملهگران این فرصت را میدهد که با گرفتن موقعیت خرید LongPosition از افزایش قیمت دارایی پایه یا با گرفتن موقعیت فروش ShortPosition از کاهش قیمت آن بهرهمند شوند. هنگامی که یک قرارداد CFD بسته میشود، معاملهگر بسته به اختلاف قیمت خرید و فروش دارایی پایه، مبلغی را دریافت یا پرداخت میکند. این ویژگیها نشان میدهد که CFDها شباهت زیادی به قراردادهای فیوچرز دارند، زیرا ارزش هر دو نوع قرارداد از داراییهای پایه مختلفی مشتق میشود و مزایای معامله با اهرم مشابهی را ارائه میدهند. بنابراین، این مطالعه با هدف بررسی مفهوم و روند معاملات در مالزی انجام شده است. این مطالعه کیفی از روش تحلیل محتوا استفاده کرده و نتایج نشان میدهد که بیشتر معاملهگران از CFDها برای دستیابی به موقعیتهای اهرمی ارائه شده توسط کارگزاران، انجام فروش استقراضی و استفاده به عنوان ابزار پوشش ریسک (مکانیزمhedging) بهره میبرند.

مقدمه

قرارداد مابهالتفاوت CFD یکی از ابزارهای سرمایهگذاری در قراردادهای مشتقه است که بین خریداران و فروشندگان منعقد میشود و در آن، طرفین توافق میکنند که اختلاف بین قیمت خرید و قیمت فروش تعدادی از ابزارهای مالی مانند ارزها، کالاها، سهام و شاخصها که از طریق بازارهای فرابورس OTC ارائه میشود، را پرداخت کنند. CFDها محصولات اهرمی هستند که با واریز حاشیهای کوچک از کل ارزش معامله، امکان دسترسی به بازار را فراهم میکنند (EuropeanSecuritiesandMarketAuthority,2013). اگرچه CFDها از نظر ظاهری مشابه سرمایهگذاریهای معمولی مانند سهام به نظر میرسند، اما تفاوت اصلی در این است که معاملهگران هرگز دارایی پایه CFD را نمیخرند یا مالک آن نمیشوند، بلکه تنها بر اساس اختلاف قیمت خرید و فروش، معامله را تسویه میکنند (PhilipFutures,2021). CFDها در مالزی در سال ۲۰۱۸ معرفی شدند اما تنها برای معاملهگران با توانایی مالی بالا در دسترس بوده و در سطح خردهفروشی معامله نمیشوند (SecuritiesCommissionMalaysia2018). این مقاله با هدف توضیح ویژگیها و پیادهسازی معاملات CFD در مالزی تدوین شده است.

مقدمهای بر CFD

معاملات CFDدر دهه ۱۹۹۰ در بریتانیا بهمنظور بهرهمندی معاملهگران از تمام مزایای مالکیت سهام بدون نیاز به خرید واقعی آنها آغاز شد. این معاملات به عنوان راهی برای فروش استقراضی سهام فردی نیز توسعه یافتند(ShettyScott2006). علاوه بر این، استفاده از CFDها به معاملهگران این امکان را میدهد که از پرداخت عوارض مالیاتی که توسط دولت بریتانیا وضع شده بود، اجتناب کنند، زیرا بهصورت بنیادی مالکیتی در خرید سهام وجود ندارد (Fosteretal.,2017).

معاملات CFD به عنوان یک ابزار مشتقه به صورت فرابورسی (OTC) ارائه میشود، به این معنا که برای معامله نیاز به نظارت مستقیم بورس ندارد(Widiyanti2008). معاملات CFD برای اولین بار در سال2000 به معاملهگران خردهفروشی در بریتانیا ارائه شد. طبق گزارش نهاد خدمات مالی بریتانیا، بازار OTC در بریتانیا از سال ۲۰۰۳ به سرعت رشد کرده است. تعداد معاملات از حدود ۱۰ درصد از کل ارزش معاملات سهام در بازار لندن در سال ۲۰۰۱ به حدود ۳۵ درصد در سال ۲۰۰۷ افزایش یافته است.

در نوامبر ۲۰۰۷، بورس اوراق بهادار استرالیا ASX اولین بورسی بود که معاملات CFD را برای فهرست شدن و معامله در بورس برنامهریزی کرد. بازار OTC استرالیا نیز به سرعت رشد کرده و بیشتر سرمایهگذاران آن، سرمایهگذاران فردی هستند (Fosteretal.2017). طبق گزارشFinancialStandard(2008)، حدود ۲۰ ارائهدهنده خدمات OTC CFDدر سال ۲۰۰۸ در استرالیا فعال بودند و تقریباً ۳۰,۰۰۰ سرمایهگذار فعال در این بازار حضور داشتند. در حال حاضر، معاملات CFD با استقبال بسیار خوبی از سوی سرمایهگذاران خردهفروشی مواجه شده و در بسیاری از کشورها مانند استرالیا، بریتانیا، قبرس و سایر کشورها معرفی شده است (Neill,2017).

CFDها به عنوان نوآوریهایی برای بازارهای futuresو قراردادهای وابسته به آن طراحی شدهاند، به طوری که قیمتهای آنها برابر با قیمت ابزارهای مالی مانند سهام، کالاها، شاخصها و ارزهایی است که به عنوان سرمایهگذاریهای پایه در CFD ها استفاده میشوند (Brownetal.,2010).

ویژگیهای CFD

قراردادهای CFD دارای ویژگیهای خاصی هستند که شامل رابطه آنها با داراییهای پایه underlyingassets، اجرای اهرمی معاملات و همچنین ریسکهای مربوط به طرفین درگیر میشود.

دارایی پایه

قیمتهای مشتقهها بازتابی از قیمت جاری داراییهای پایه مانند سهام، شاخص، کالا یا ارز هستند(Temple,2009). به همین ترتیب، حرکت قیمتی ابزار CFD نیز بر اساس تغییرات دارایی پایه صورت میگیرد؛ معمولاً حرکت قیمتی CFD با دارایی پایه خود همسو بوده و هیچ تفاوتی ندارد. قیمت دارایی پایه بهطور مستقیم به معاملهگر CFD اعلام میشود، بدون هیچگونه تغییر، بهطوری که قیمت خرید و فروش مطابق با قیمت دارایی پایه خواهد بود. در پایان یک معامله CFD، اختلاف قیمت در ساعات آغاز و پایان دارایی پایه، میزان سود یا زیان ناشی از معامله CFD را تعیین میکند (Norman,2009).

قرارداد

در اصل، معاملات مربوط به ابزار CFD شامل خرید و فروش یک قرارداد است و نه خرید و فروش دارایی. زیرا زمانی که یک معاملهگر وارد یک توافق یا قرارداد میشود، بهطور غیرمستقیم حقوق و تعهداتی را میپذیرد که باید آنها را انجام دهد. به عبارت دیگر، اگر معاملهگر یک مشتقه را خریداری یا به فروش برساند، در واقع وارد یک توافق طولانیمدت شده است تا زمانی که معامله را ببندد. این موضوع نشان میدهد که معاملهگر تنها در حال معامله یک تعهد برای انجام یک کار است و نه توافقی مرتبط با دارایی پایه که اساس معامله است. (Temple,2009)

به طور کلی، معاملهگران CFD مالک هیچگونه دارایی پایهای نیستند، بلکه با ارائهدهنده CFD وارد توافقی میشوند تا اختلاف قیمتی بین قیمت آغازین و پایانی معامله را با پول نقد مبادله کنند.(Norman,2009) قراردادهایCFD را میتوان به عنوان قراردادهایی که صرفاً بر روی کاغذ انجام میشوند دستهبندی کرد، زیرا این قراردادها تنها نمایندهی توافقات هستند و نه مالکیت دارایی. (Temple,2009)

اهرم و مارجین

فرصت معاملهگران برای معامله با استفاده از اهرم و مارجین باعث ایجاد تحولی در صنعت مالی شده است. استفاده از اهرم و مارجین به دلیل افزایش محبوبیت ابزارهای معاملاتی CFD بهعنوان جایگزینی برای معاملات نقدی رو به افزایش است. اهرم به معاملهگران اجازه میدهد تا تکنیک معاملاتی مورد نظر خود را انتخاب کنند، چه بهصورت خرید longیا فروش short، تا هرگونه افزایش یا کاهش در ارزش معاملات، بر سود یا زیان آنها بر اساس موقعیتی که در زمان باز کردن قرارداد CFD گرفتهاند، تأثیر بگذارد.

مارجین پیشپرداختی است که توسط معاملهگران به کارگزار پرداخت میشود تا تضمینی باشد بر اینکه معاملهگران به قرارداد مورد توافق پایبند خواهند بود. اگر معاملهگر برای اولین بار قصد خرید یا فروش در CFD را داشته باشد، از او درخواست میشود تا مارجین اولیه را پرداخت کند. بنابراین، اگر حرکت دارایی پایه برخلاف برنامهریزی انجامشده باشد، معاملهگر باید مبلغی را مطابق با اختلاف مارجین تعیینشده اضافه کند. (Temple,2009)

معاملهگرانی که میخواهند در CFD معامله کنند، باید بر اساس درصد تعیینشده توسط کارگزار نسبت به ارزش کل CFD که قصد خرید آن را دارند، مارجین اولیه را پرداخت کنند. بهعنوان مثال، اگر یک معاملهگر بخواهد ۱۰۰۰ واحد از سهام شرکت ABC را به ارزش هر واحد ۱۰ رینگیت مالزی در بازار نقدی خریداری کند، باید کل مبلغ ۱۰۰۰۰ رینگیت را پرداخت کند. با این حال، اگر معاملهگر سهام را از طریق CFDخریداری کند و کارگزار یک مارجین ۱۰٪ تعیین کرده باشد، در این صورت معاملهگر تنها نیاز دارد که ۱۰۰۰ رینگیت برای خرید سهام به ارزش ۱۰۰۰۰ رینگیت سپردهگذاری کند. (ShettyScott,2006)

معمولاً معاملهگران تنها از حرکات صعودی بازار سود میبرند، اما ظهور محصولات اهرمی جدید، مانند CFDها این امکان را فراهم میکند که معاملهگران در شرایط صعودی یا نزولی بازار نیز سود کسب کنند(Thorpe,D.2011). معاملهگرانCFD تمایل دارند از محصولات اهرمی استفاده کنند زیرا تمامی معاملات خرید و فروش CFD تنها به پرداخت مارجین نسبتاً کوچکی در مقایسه با قیمت واقعی ابزار پایه نیاز دارند. علاوه بر این، استفاده از ابزارهای CFD میتواند سود بالایی را برای معاملهگران با سرمایه مارجین کوچک به ارمغان آورد، اما آنها باید آماده پذیرش زیانهای بزرگ نیز باشند، اگر حرکت قیمت دارایی پایه برخلاف پیشبینیها باشد (Financial Standard, 2008)

ریسکهای CFD

معاملهگرانی که قصد معامله با استفاده از CFD را دارند، باید از ریسکهای مختلف موجود آگاه باشند. دلیل این امر این است که CFD ها بهعنوان ابزارهایی خارج از بورس OTC معامله میشوند، به این معنا که هیچ نهاد نظارتی وجود ندارد که از حقوق و منافع معاملهگران محافظت کند. معاملهگران CFD باید مستقیماً با ارائهدهنده ارتباط داشته باشند و نیازی به مراجعه به نهادهای نظارتی نیست، برخلاف سرمایهگذاریهایی که در بورس انجام میشود.(Norman,2009). از جمله ریسکهایی که معاملهگران CFD باید از آنها آگاه باشند، عبارتاند از:

الف) ریسک کارگزار

یکی از ریسکهایی که معاملهگران CFD با آن مواجه میشوند، ریسک مربوط به عدم انجام تعهدات ارائهدهنده CFD بهعنوان تأمینکننده قرارداد CFD و ناتوانی در اجرای تعهدات مالی مورد توافق است. این وضعیت زمانی بدتر میشود که وجوه معاملهگرCFD توسط ارائهدهنده بهطور جداگانه از سایر وجوه نگهداری نشود. اگر کارگزار CFD دچار مشکلات مالی شود، این احتمال وجود دارد که معاملهگر CFD نتواند وجوهی که طبق قرارداد و در صورت سودآوری وعده داده شده است را دریافت کند.(EuropeanSecuritiesandMarketsAuthority,2013). معاملهگران CFD ابتدا باید اطمینان حاصل کنند که کارگزار تمامی سپردههای پرداختشده توسط معاملهگران را در حساب مشتری نگهداری میکند و از آن بهعنوان بخشی از هزینههای عملیاتی عمومی کارگزار استفاده نمیشود. (Norman,2009)

ب) ریسک اهرم

اهرم در معاملات CFD به این معناست که یک معاملهگر CFD تنها بخشی از ارزش کل بازار دارایی پایه را پرداخت میکند، اما به همان میزان سود یا زیانی را کسب میکند که معاملهگری که مبلغ کامل دارایی پایه را پرداخت کرده است.(PhilipFutures,2021). اگرچه اهرم مزیتی برای معاملات CFD محسوب میشود، اما در عین حال دارای یک نقطه ضعف مشخص نیز هست و آن، افزایش ریسک بالاتر است.

(Ghebrehiwet,2009).

معامله با استفاده از اهرم به این معناست که پتانسیل سودآوری بسیار بالاست و همزمان، پتانسیل زیان نیز بسیار زیاد خواهد بود. هرچه میزان مارجین کمتر باشد، پتانسیل زیان بالاتر خواهد بود، اگر قیمت بازار برخلاف انتظارات معاملهگر حرکت کند. معاملهگران باید آگاه باشند که اگر از مارجین در معاملات استفاده کنند، زیانهایی که متحمل میشوند میتواند بیشتر از مقدار اولیه مارجین باشد. (EuropeanSecuritiesandMarketsAuthority,2013)

ج) ریسک نقدینگی

از آنجا که CFDها بهصورت OTC معامله میشوند، هیچ بازار ثانویهای برای آنها وجود ندارد و معاملات CFD تنها به در دسترس بودن قیمتهای خرید و فروش و حجم معاملات وابسته است. برخی از CFDها دارای سطوح بسیار پایینی از نقدینگی هستند که انجام معامله در قیمت بازار را دشوار میکند. بنابراین، اگر معاملهگران بخواهند CFDهای خود را بفروشند، ممکن است نتوانند خریداری پیدا کنند یا مجبور شوند که CFDها را با قیمتی بسیار پایینتر از مبلغی که در ابتدا سرمایهگذاری کردهاند، به فروش برسانند. (PhilipFutures,2021)

علاوه بر این، مبلغ مارجینی که معاملهگران به کارگزار CFD پرداخت میکنند باید بهعنوان سپردهای فرض شود که توسط کارگزار CFD بهمنظور بازنگری روزانه ارزش داراییهای پایهای که توسط معاملهگر نگهداری میشود، پرداخت شده است. بنابراین، اگر این بازنگری (ارزیابی مجدد) منجر به کاهش ارزش در مقایسه با ارزیابی روز قبل شود، از معاملهگر خواسته میشود که فوراً وجه نقدی به کارگزار CFD پرداخت کند تا موقعیت مارجین را بازیابی و زیان را جبران کند. با این حال، اگر معاملهگر نتواند پرداخت را انجام دهد، کارگزارCFD میتواند موقعیت معاملهگر را ببندد، بدون توجه به اینکه معاملهگر با این اقدام موافق باشد یا نه. معاملهگران باید متحمل زیان شوند، حتی اگر در نهایت قیمت دارایی پایه بازیابی شود. (EuropeanSecuritiesandMarketsAuthority,2013)

اجرای معاملات CFD در مالزی

یکی از سردرگمیهایی که اغلب در مورد CFDها به وجود میآید، نحوه معامله این ابزار مالی است. دلیل این سردرگمی این است که CFDها به عنوان یک معامله (خارج از بورس) OTC معامله میشوند، به این معنی که قرارداد بین دو طرف بدون معامله در یک بورس انجام میشود.(CorbetTwomey,2014). به عبارت دیگر، معاملهگرانی که قصد شروع معامله CFD دارند، تنها نیاز به ارتباط با کارگزار دارند و نیازی به دخالت بورس در این معامله نیست.

در سال ۲۰۱۸، کمیسیون اوراق بهادار SC مالزی اولین چارچوب برای محصولات مشتقه در بازار خارج از بورس OTC را به شکل CFDها معرفی کرد. CFDها به معاملهگران این امکان را میدهند تا با استفاده از اهرم در نوسانات قیمت ابزارهای زیربنایی شرکت کنند. با وجود اینکه CFDها در بورس معامله نمیشوند، کمیسیون اوراق بهادار مالزی دستورالعملهایی برای CFD تدوین کرده است که پارامترهای این محصول و مسئولیتهای کارگزارانی که قصد ارائه محصولات CFD در مالزی را دارند، توضیح میدهد.

داراییهای زیربنایی CFD

بسیاری از ابزارهای مالی نقش داراییهای زیربنایی CFD را ایفا میکنند، اما در مالزی تنها دو نوع از ابزارهای مالی که توسط کمیسیون اوراق بهادار مالزی تأیید شدهاند، برای معاملهگران قابل ارائه هستند. این ابزارها عبارتند از:

الف) سهام

کارگزاران CFD میتوانند داراییهای زیربنایی سهام موجود در بورس مالزی SC و همچنین سهام موجود در بورسهای خارجی را به معاملهگران ارائه دهند. با این حال، داراییهای زیربنایی سهام باید معیارهای خاصی را که توسط SCتعیین شده است، رعایت کنند، مانند:

سهام مالزی

سهام مالزی که به عنوان ابزارهای زیربناییCFD عمل میکنند، باید در تابلو اصلی بورس مالزی فهرست شده باشند. علاوه بر این، شرکتی که مالک سهام زیربنایی است باید طی ۳ ماه گذشته، میانگین ارزش بازار روزانه حداقل ۱ میلیارد رینگیت (بدون در نظر گرفتن سهام خزانهداری) داشته باشد. برای شرکتهای جدیداً فهرست شده که سابقه ۳ ماهه از ارزش روزانه بازار ندارند، این مقدار باید ۳ میلیارد رینگیت باشد. در نهایت، شرکت زیربنایی باید در تاریخ مشخص شده، شرایط انتشار عمومی سهام را رعایت کند.

سهام خارجی

در مورد سهام خارجی که به عنوان ابزار زیربنایی CFD عمل میکنند، باید در بورسی فهرست شده باشد که نهاد نظارتی آن بورس عضو تفاهمنامه سازمان بینالمللی کمیسیونهای اوراق بهادار در زمینه مذاکرات، همکاری و تبادل اطلاعات بین نهادهای نظارتی اوراق بهادار باشد. علاوه بر این، شرکتی که سهام زیربنایی آن مربوط به CFD است، باید ماه گذشته میانگین ارزش بازار روزانه حداقل۳ میلیارد رینگیت داشته باشد.

برای شرکتهای جدیداً فهرست شده که سابقه ۳ ماهه از ارزش روزانه بازار ندارند، این مقدار باید ۵ میلیارد رینگیت باشد.

همچنین، شرکتزیربنایی مرتبط با سهام CFD باید با قوانین و مقررات فهرستبندی بورس مربوطه مطابقت داشته باشد. در نهایت، شرکت باید اطلاعاتی از قبیل قیمت سهام، تعداد سهام، اطلاعات مالی و اطلاعات حساس مربوط به نوسانات قیمت سهام شرکت را به سرمایهگذاران ارائه دهد.

ب) شاخص

در مورد داراییهای زیربنایی مرتبط با شاخصها CFD، کارگزاران میتوانند به معاملهگرانی که مایل به آغاز معاملات CFD بر روی شاخصهای فهرستشده در بورس مالزی یا بورسهای خارجی هستند که معیارهای زیر را برآورده میکنند:

۱.شاخص باید شامل نوسانات گروهی از سهام یا کل بازار باشد

۲.دارای ترکیب شفاف باشد

۳.شاخص باید یک معیار شناختهشده باشد

۴.اطلاعات مربوط به ترکیب و عملکرد شاخص باید بهراحتی در دسترس سرمایهگذاران قرار گیرد

حاشیه (مارجین)

معاملهگرانی که قصد دارند از ابزارهای CFD استفاده کنند، باید مبلغی به عنوان سپرده که به آن حاشیه اولیه، حاشیه اصلی یا حاشیه سپرده گفته میشود، به کارگزار پرداخت کنند.(Azizi,2004). مبلغ قابل پرداخت به عنوان مارجین بر اساس درصدی از ارزش کل دارایی زیربنایی مورد معامله محاسبه میشود. به عنوان مثال، اگر مارجین قابل پرداخت ۱۰٪ باشد، معاملهگری که قصد دارد CFDمربوط به ۱۰,۰۰۰ واحد از سهام شرکت XYZ با ارزش هر واحد ۲.۰۰ رینگیت را خریداری کند، باید مبلغ ۲,۰۰۰ رینگیت را به عنوان مارجین به کارگزار پرداخت کند.

کمیسیون برای هر نوع CFD بر اساس ابزار زیربنایی، میزان مارجین را به شرح زیر تعیین کرده است.

جدول ۱: حداقل مارجین CFD (کمیسیون اوراق بهادار ۲۰۱۸)

معاملهگران CFD باید آماده پرداخت مارجین کال باشند اگر حرکت دارایی زیربنایی که خریداری کردهاند مطابق با پیشبینی آنها نباشد. میزان مارجین کال قابل پرداخت بستگی به تفاوت بین مارجین اولیه و ارزش دارایی زیربنایی در پایان معامله دارد. بنابراین، اگر معاملهگر مبلغ مارجین کال درخواستشده توسط کارگزار را پرداخت نکند، کارگزار اختیار دارد تمام معاملات را ببندد و حساب را از وضعیت مارجین کال خارج کند.

کارگزار CFD

به طور کلی دو نوع ناظر CFDوجود دارد که CFDها را ارائه میدهند

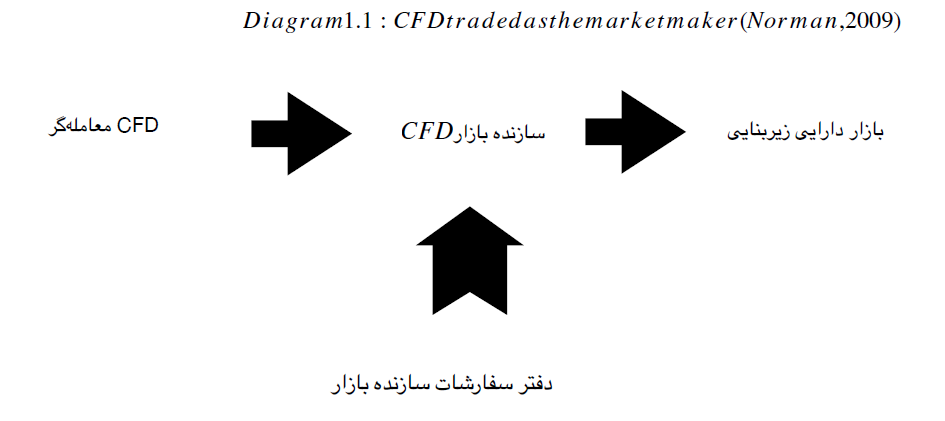

سازنده بازار (Market Maker)

سازنده بازار به کارگزاری گفته میشود که ها را به عنوان طرف اصلی CFD ارائه میدهد و مقادیر پیشنهاد (خرید) و درخواست (فروش) را بر اساس قیمت بازار دارایی زیربنایی تعیین میکند. سپس سازنده بازار دستور را به بازار دارایی زیربنایی ارسال میکند تا ریسک معامله را برای معاملهگر پوشش دهد. این بدان معناست که معاملهگر به طور مستقیم با کارگزار CFD معامله میکند. به نمودار ۱.۱ زیر مراجعه کنید.

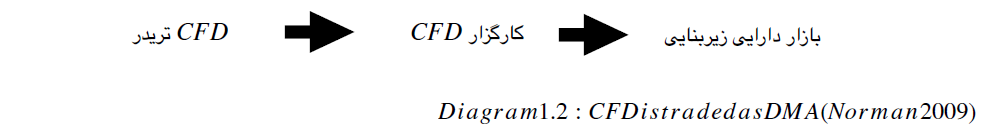

دسترسی مستقیم به بازار (Direct Market Access - DMA)

به معاملهگران این امکان را میدهد که بهطور مستقیم به بازار دسترسی داشته باشند. هنگامی که مشتری سفارشی را از طریق کارگزار ثبت میکند، این سفارش مستقیماً به بورس ارسال میشود و در همان بورس واقعی اجرا میگردد. به نمودار ۱.۲ مراجعه کنید.

به عنوان مثال، کارگزارانی مانند Philip Future دسترسی مستقیم به بازار (DMA) را برای سهام CFD مالزی ارائه میدهند، اما قیمت CFD بر اساس قیمت واقعی سهام زیربنایی است که در بورس فهرست شدهاند. این نشان میدهد که معاملهگران در سفارشات موجود در بورس و در مواردی از نقدینگی بازار نیز مشارکت میکنند. به همین ترتیب، برای سهام CFD خارجی، قیمت CFD بر اساس قیمت واقعی سهام موجود در بورس آن کشور است.

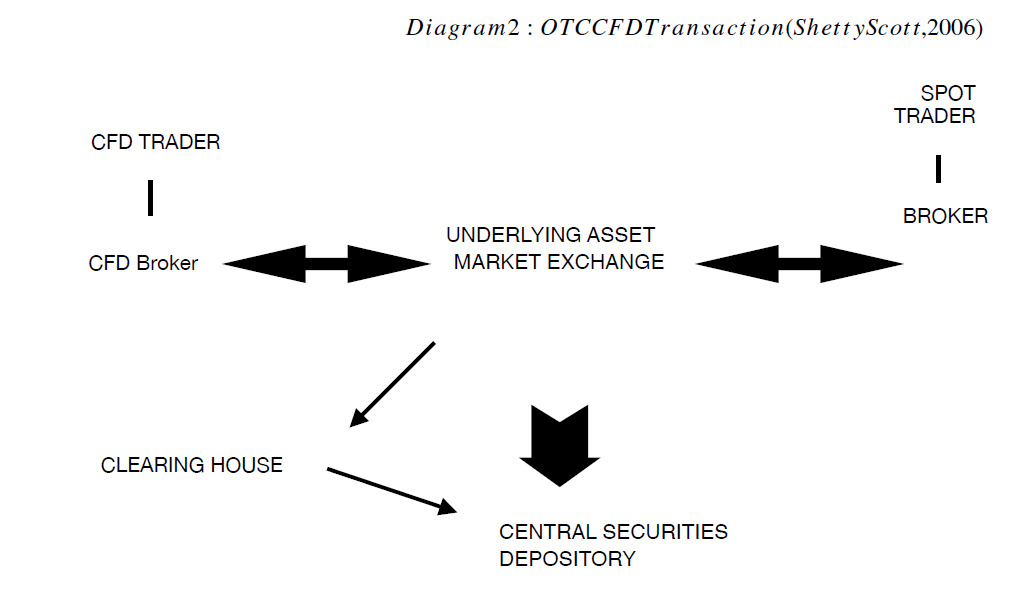

معامله CFD

با وجود اینکه معاملات CFD به صورت OTC (خارج از بورس) انجام میشوند، همچنان رابطهای بین معاملات بازار سهام نقدی و بازار سهام طبق قراردادهای CFD وجود دارد. دلیل این امر آن است که کارگزاران سفارشات مربوط به تعداد سهام مورد نظر معاملهگران CFD را به بازار نقدی ارسال میکنند. نمودار ۲ زیر یک معامله CFD در بازار OTC را نشان میدهد.

نمودار ۲ نشان میدهد که یک کارگزار CFD باید کارگزاری باشد که توسط بورس برای انجام معاملات CFD تأیید شده است. معاملهگران CFD که مایل به معامله CFD هستند، میتوانند سفارشات خود را به کارگزاران CFD ارسال کنند. در معاملات در بازار OTCCFD، قیمت برای ارزش سهامی که قرار است خریداری شود، بر اساس قیمت سهامی است که در بازار نقدی معامله میشود و در بورس با وجه نقد پوشش داده میشود.

نتیجهگیری

بنابراین، میتوان نتیجه گرفت که معاملات CFD که بر اساس OTC انجام میشوند، تنها شامل کارگزاران و معاملهگران هستند و تحت نظارت کمیسیون اوراق بهادار SC نیستند. SC تنها دستورالعملهایی را برای محصولات قابل معامله طبق CFDها و مدارکی که کارگزاران باید برای ایجاد آگاهی درباره ریسکهای CFDبه معاملهگران ارائه دهند، صادر میکند. اگرچه CFDها صرفاً تجارت قیمتها هستند، اما کارگزاران CFD همچنان سفارشات انجام شده توسط معاملهگران CFD را به بازار واقعی سهام ارسال میکنند. این نشان میدهد که کارگزار CFD در واقع مالک سهام درخواست شده توسط معاملهگر CFD است. این مطالعه اهمیت زیادی برای بدنه دانش قراردادهای مالی دارد، زیرا این قرارداد جدید بوده و در دهه گذشته محبوبیت زیادی پیدا کرده است.