راهنمای معامله گری فارکس

عرضه و تقاضا از عوامل تعیین کننده قیمت (هر قیمتی) هستند. این امر در مورد همه چیز از بازار کشاورزان محلی شما گرفته تا جواهرات کمیاب و بی نظیر و تا بازار ارز صدق می کند. معامله گرانی که پویایی تقاضا و عرضه را درک می کنند، برای درک تغییرات قیمت فعلی و آینده در بازار فارکس آماده تر هستند.

این مقاله به نکات زیر می پردازد:

• توضیح معامله عرضه و تقاضا

• درک مناطق عرضه و تقاضا

• 3 نکته برای استفاده از عرضه و تقاضا برای معامله فارکس

• استراتژی های معاملاتی عرضه و تقاضا

توضیح معامله با توجه به عرضه و تقاضا

اغلب، یک جفت ارز به یک منطقه مقاومت به نام «منطقه فروش» صعود می کند، جایی که فروشندگان متوجه می شوند در آن پتانسیل فروش بالایی با قیمتی نسبتا بیش از قیمت خرید وجود دارد. عکس این امر نیز برای جفت ارزهایی که به سطوح نسبتاً پایین کاهش مییابند، یعنی «منطقه تقاضا»، صادق است که خریداران متوجه می شوند در آن ارزش زیادی برای خرید وجود دارد.

اگر اصول اولیه عرضه و تقاضا را یاد نگرفته اید یا مایل به یاد آوری هستید، راهنمای ما در مورد قدرت عرضه و تقاضا را بخوانید.

درک مناطق عرضه و تقاضا

مناطق عرضه و تقاضا مناطق قابل مشاهده ای در نمودار فارکس هستند که قبلا قیمت در آن بارها برابری کرده است. بر خلاف خطوط حمایت و مقاومت، این ها بیشتر شبیه مناطق هستند تا خطوط دقیق.

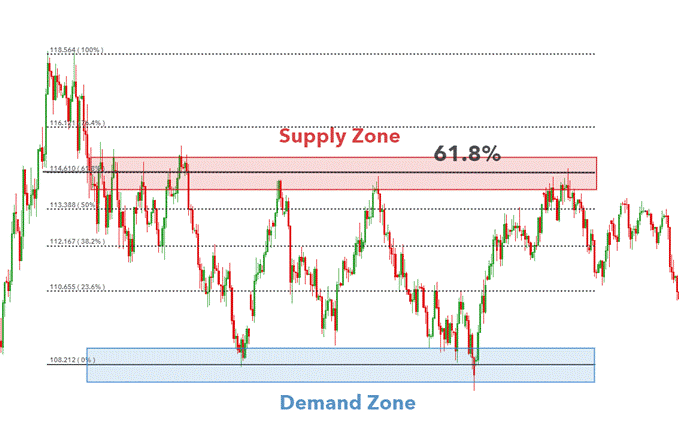

معامله گران می توانند نمودارها را برای شناسایی مناطق تقاضا و عرضه مطابق با جفت ارز دلار امریکا/ین ژاپن که در زیر نشان داده شده، شخصی سازی کنند.

3 نکته برای استفاده از عرضه و تقاضا برای معامله فارکس

1) از بازه های زمانی طولانی تری برای شناسایی مناطق عرضه و تقاضا استفاده کنید

با دور نمایی، معاملهگران میتوانند دید بهتری از مناطقی که قبلا قیمت در آنها کاهش یافته بود، داشته باشند. اطمینان حاصل کنید که در هنگام تغییر بازه های زمانی متعدد، حتما از نمودارهای مناسب استفاده می کنید. برای نشان دادن این ناحیه یک مستطیل بکشید. لازم نیست حتما مناطق عرضه و تقاضا با هم ظاهر شوند. اغلب جفت ارزها می توانند یکی یا دیگری را آشکار کنند.

2) حرکت های قوی خارج از منطقه بالقوه تقاضا/عرضه را شناسایی کنید

برخی از سطوح قیمت برای معامله گران صعودی یا نزولی ارزش ارائه می دهند. هنگامی که معامله گران نهادی و بانک های بزرگ این ارزش را مشاهده کردند، به دنبال سرمایه گذاری بر روی آن خواهند بود. در نتیجه، تا زمانی که ارزش کاهش یابد یا کاملا به ارزش درک شده تبدیل شود، قیمت نسبتا سریع به سمت شتاب حرکات قیمتی متمایل می شود. مشاهده موارد متعدد از این امر در یک سطح قیمت، احتمال این را افزایش می دهد که یک منطقه با ارزش و در نتیجه، منطقه عرضه یا تقاضا باشد.

3) از اندیکاتورها برای تایید مناطق حمایت و تقاضا استفاده کنید

معامله گران می توانند نقاط پیوت روزانه یا هفتگی را برای شناسایی یا تایید مناطق عرضه یا تقاضا ترکیب کنند. در DailyFX، ما یک صفحه اختصاصی داریم که سطوح حمایت و مقاومت مربوطه را برای همه بازارهای اصلی نشان میدهد. معامله گران باید به دنبال سطوح حمایت و مقاومت باشند تا با مناطق تقاضا و عرضه برای معاملات محتمل تر هماهنگ شوند.

علاوه بر این، معامله گران می توانند از سطوح فیبوناچی برای دقت بیشتر در نقاط عطف احتمالی در مناطق عرضه یا تقاضا استفاده کنند. سطح 61.8 درصد به عنوان سطح مهمی در نظر گرفته شده و با منطقه عرضه در نمودار زیر مطابقت دارد.

استراتژی های معاملاتی عرضه و تقاضا

استراتژی رنج تریدینگ

در صورتی که مناطق به خوبی تشکیل شده باشند، می توان از مناطق عرضه و تقاضا برای رنج تریدینگ استفاده کرد. معامله گران می توانند از یک اندیکاتور استوکاستیک یا RSI برای کمک به شناسایی شرایط اشباع خرید و فروش استفاده کنند.

از آنجایی که از نظر روند، این یک معامله فاقد جهت است، می توان هم معاملات خرید و هم معاملات فروش را مشاهده کرد. پس از مشاهده شرایط اشباع فروش/اشباع خرید در نمودار بلندمدت، معاملهگران میتوانند در بازه زمانی کوتاه تری نزدیک نمایی کنند تا یک معامله ایده آل پیدا کنند.

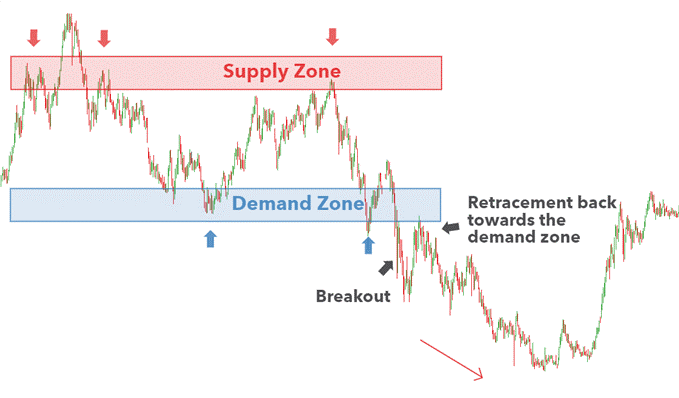

استراتژی معاملاتی شکست

استراتژی شکست یکی دیگر از استراتژی های معاملاتی عرضه و تقاضا است. قیمت نمی تواند برای همیشه در یک محدوده تعریف شده باقی بماند و در نهایت یک حرکت جهت دار خواهد داشت. معامله گران به دنبال معامله مطلوب، در جهت شکست، در بازار هستند زیرا ممکن است شروع یک روند قوی باشد.

نمودار جفت ارز دلار امریکا/ین ژاپن خارج شدن از تریدینگ رنج را نشان می دهد اما سپس به سمت منطقه تقاضا باز می گردد. معامله گرانی که یک معامله فروش را در زمان شکست انجام می دهند، در این سناریو مستعد ضرر هستند. یکی از راههای کاهش این موضوع، پیشبینی بازگشت مجدد به منطقه تقاضا قبل از سرعت بخشیدن به معاملات فروش است.

استفاده از مناطق عرضه و تقاضا به عنوان پارامترهای مدیریت ریسک

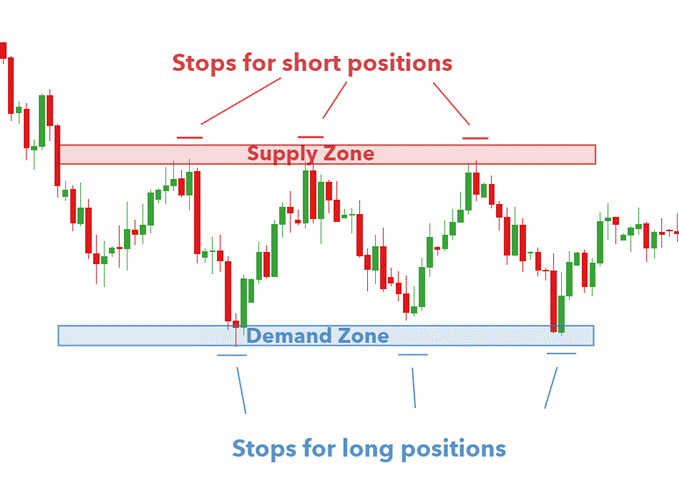

مناطق تقاضا و عرضه شباهت زیادی به حمایت و مقاومت دارند و بنابراین، این مناطق نشان می دهد که یک معامله گر می تواند در کجا حد ضرر و حد سود ایجاد کند.

این مناطق به معامله گران اجازه می دهد تا نسبت ریسک به ریوارد مثبتی را در همه معاملات پیاده کنند. رنج تریدرهایی که در منطقه عرضه به فروش می پردازند می توانند حدود ضرر را بالاتر از منطقه عرضه و حدود سود را در منطقه تقاضا تعیین کنند. معامله گران محافظه کار می توانند حد سود را بالاتر از منطقه تقاضا تعیین کنند یا تعدادی از تکنیک های مدیریت ریسک دیگر را پیاده سازی کنند.

نمودار جفت ارز دلار امریکا/دلار سنگاپور در زیر نشان می دهد که چگونه می توان حدود ضرر و سود را با توجه به مناطق عرضه و تقاضا اعمال کرد: